Das Börsenjahr 2021 – ein Wechselbad zwischen Euphorie und Sorgen

Eine anschwellende Inflation, damit einhergehende Ankündigungen einer restriktiveren Geldpolitik, die Angst vor neuen Varianten des Coronavirus, Reddit-User, die es mit großen Hedgefonds aufnehmen, Komplikationen in den globalen Lieferketten, aber auch eine neue Generation von jungen Anlegern – im Jahr 2021 gab es zahlreiche Entwicklungen, die die Kurse an den Börsen beeinflussten. Trotz diesem zunehmend von Unsicherheiten geprägten ökonomischen Umfeld können Anleger zufrieden auf das Börsenjahr 2021 zurückblicken. Viele bedeutende Aktienindizes der Industrieländer (z.B. DAX, S&P 500, CAC 40) eilten im vergangen Jahr von Rekordhoch zu Rekordhoch und bescherten den Aktionären kräftige Kursgewinne.

In diesem Rückblick für das Börsenjahr 2021 wollen wir die Performance des unter ETF Anlegern beliebten MSCI World genauer unter die Lupe nehmen. Neben der Analyse der Kursentwicklung werden wir uns mit folgenden Aspekten beschäftigen:

- Renditeverteilung des MSCI World in 2021 im Vergleich zur historischen Performance

- Entwicklung der Top Positionen

- Entwicklung der kumulativen Gewichtung von Top 10, Top 20, Top 50 und Top 100

- Entwicklung der Sektorgewichtung im Jahr 2021

- Entwicklung der Ländergewichtung im Jahr 2021

Kursentwicklung des MSCI World für 2021

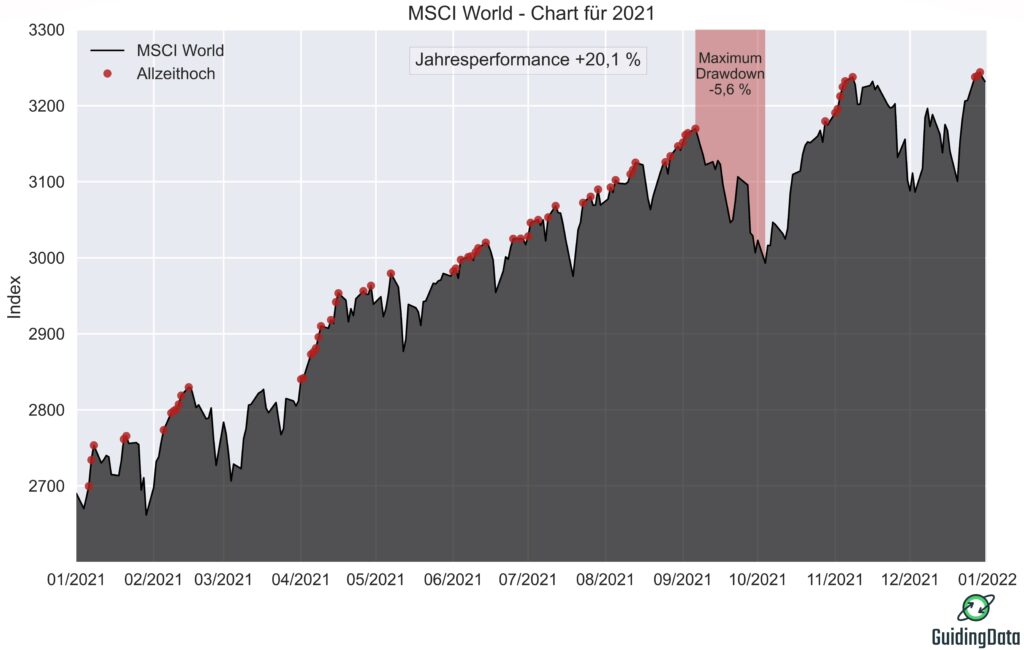

Der MSCI World bewerkstelligte im Jahr 2021 eine eindrucksvolle Performance mit signifikanten Kursgewinnen. Ausgehend von einem Indexwert von 2690 Punkten zu Jahresbeginn, stand der MSCI World (Kursindex ohne Dividenden) am letzten Tag des Jahres bei 3232 Punkten. Das entspricht einem Jahreszuwachs von 20,1 %. Die gesamte Kursentwicklung für das Jahr 2021 ist in Abbildung 1 dargestellt. Die Kurse entsprechen dabei den Tagesendkursen. Die Daten stammen direkt von MSCI. Trotz temporärer Rückschläge erreichte der MSCI World im Laufe des Jahres insgesamt 65 Allzeithochs bei 260 Handelstagen. Somit verzeichneten ein Viertel aller Handelstage ein neues Rekordhoch. Der einzige Monat, in dem der Index kein Allzeithoch erreichen konnte, war der März. Das aktuelle Allzeithoch erreichte der Index am 29. Dezember mit einem Stand von 3244 Punkten.

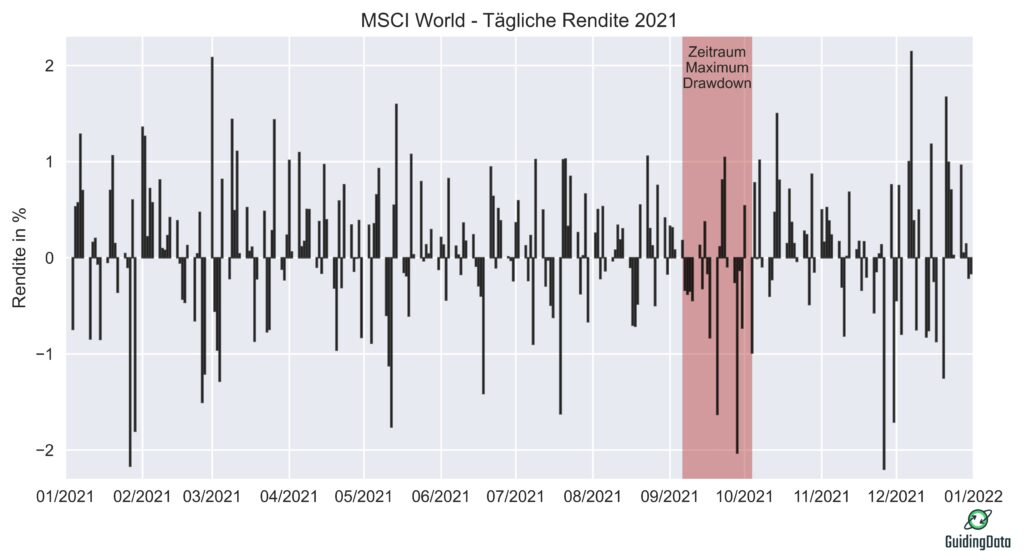

Die Renditen an den einzelnen Handelstagen des Börsenjahres 2021 sind in Abbildung 2 dargestellt. Für Anleger war das Jahr 2021 mehrfach mit heftigen Kursrückgängen verbunden. Phasen hoher Volatilität verzeichnete der Index insbesondere im ersten Quartal und mit Beginn des Herbstes. Insbesondere das fortdauernd hohe Inflationsniveau im Herbst nährte bei den Anlegern Zweifel, ob die hohen Teuerungsraten wirklich nur von vorübergehender Natur sind. Die wieder aufgeflammten Inflationsängste setzten die Notenbanken unter Druck. Während die EZB weiter von einem vorübergehenden Inflationsschub ausging, kündigte die amerikanische Federal Reserve im September an ihr Anleihekaufprogramm bereits kurzfristig zurückzufahren.

Die Ankündigung einer härteren Gangart der Notenbank angesichts der Inflationsgefahren setzte die Aktienmärkte unter Druck. Auch beim MSCI World kam es zu starken Kursrückschlägen und der Index verzeichnete in dieser Phase sein Maximum Drawdown. Ausgehend von einem Kursstand von 3170 am 6. September 2021 fiel er innerhalb eines Monats auf einen Stand von 2993 am 4. Oktober 2021. Das entspricht einem Maximum Drawdown von 5,6 %. Anschließend erholte sich der MSCI World jedoch rasant und erreichte innerhalb weniger Wochen mit Beginn des Novembers ein neues Rekordhoch von 3238 Punkten.

Die erstmals im November entdeckte Virus-Variante Omikron führte jedoch wieder zu einer Trendumkehr an den Aktienmärkten. Wegen der Angst vor neuen wirtschaftlichen Rückschlägen durch die hochansteckende Variante, endete der Börsenmonat November trotz anfänglichem Allzeithoch tief im Minus. Aber auch dieser Rückschlag war nur von kurzer Dauer.

Im letzten Börsenmonat war die Hoffnung der Anleger größer als die Skepsis. Der Markt scheint zuversichtlich, dass die wieder verschärften Pandemie-Beschränkungen nur vergleichsweise kurze Zeit in Kraft bleiben und somit nur geringe Auswirkungen auf die Konjunktur und die Unternehmensgewinne haben werden. Angetrieben von diesen Hoffnungen, vom Rückenwind durch Höhenflüge an der Wallstreet und einem starken Nikkei 225 (höchster Schlussstand seit 1989), erreichte auch der MSCI World zum Jahresende sein neues Allzeithoch zwei Tage vor Jahresende. Dennoch bleiben die besonderen Risiken des zweiten Corona-Jahres auch im nächsten Jahr bestehen und werden wohl wieder für einige Turbulenzen an der Börse sorgen.

Renditeverteilung des MSCI World für 2021

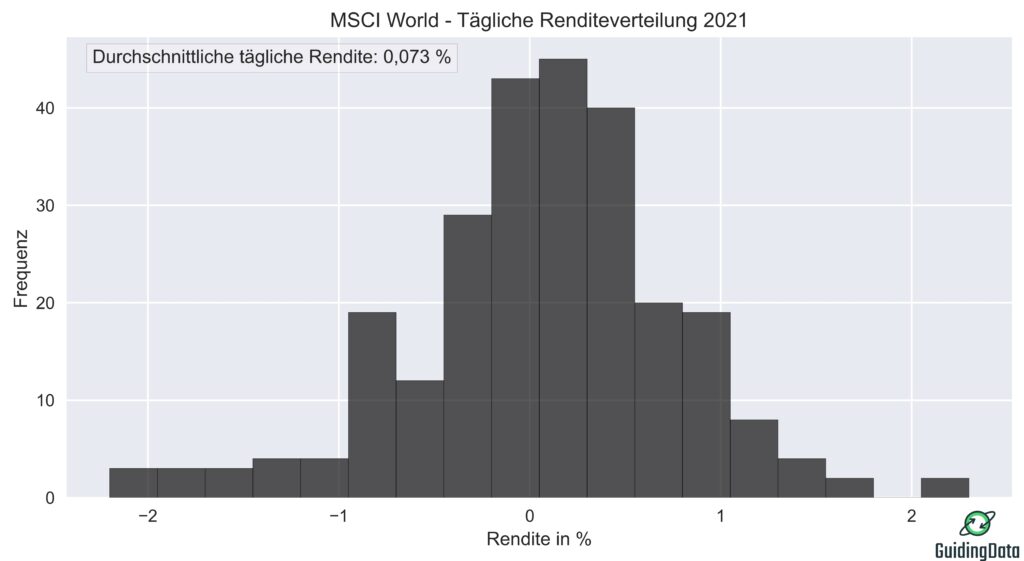

In Abbildung 3 ist die tägliche Renditeverteilung des MSCI World für das Jahr 2021 dargestellt. Das arithmetische Mittel der Renditen beträgt 0,073 % und die tägliche Volatilität 0,7 % . Aufgrund der zahlreichen Unsicherheiten, die dieses Börsenjahr prägten, würde man erwarten, dass sich der Markt dieses Jahr besonders volatil verhalten hätte. Vergleich man den annualisierten Wert der Volatilität von 11,3 % mit der Historie, ist dieser aber geringer als der Durchschnittswert der vergangen 50 Jahre von 14,9 %.

Der Kurs des MSCI World wurde von MSCI an 260 Handelstagen ausgewiesen. Davon verzeichneten 152 eine positive und nur 108 eine negative Rendite. Ähnlich wie bei der historischen Renditeverteilung zeigt auch die Renditeverteilung von 2021 eine Asymmetrie, mit einer Übergewichtung von Tagen mit besonders negativen Renditen, wenn man die Renditeverteilung mit einer Normalverteilung vergleicht. Die höchste Rendite wurde am 7. Dezember mit 2,1 % erreicht und die niedrigste am 26. November mit -2,3 %.

Entwicklung der Top 20 Positionen des MSCI World in 2021

In den letzten zehn Jahren hat die Dominanz von Techunternehmen aus den USA im MSCI World immer weiter zugenommen. Auch das vergangene Jahr ist keine Ausnahme. In Abbildung 4 sind die Top 20 Positionen und deren Gewichtung zum Anfang und Ende des Jahres angegeben. Mit Ausnahme von Amazon und Paypal konnten alle Techunternehmen in den Top 20 signifikante Zunahmen in der Gewichtung verbuchen. Bei Nvidia reichte es aufgrund des globalen Mangels an Halbleiterchips sogar fast zu einer Verdoppelung der Gewichtung von 0,62 auf 1,18 %.

Auch einige Unternehmen der Gesundheitsbranche konnten stark dazu gewinnen. Der Kurs der an der amerikanischen Technologiebörse Nasdaq notierten Aktie des Impfstoffentwicklers Biontech legte um 195 Prozent zu und katapultierte das Mainzer Unternehmen auf Platz 19 des MSCI World.

Folgende Unternehmen haben ihren Platz in den Top 20 verloren: Walt Disney, Paypal, Roche.

Folgende Unternehmen sind im Laufe des Jahres in die Top 20 aufgestiegen: Bank of America, ASML, Pfizer.

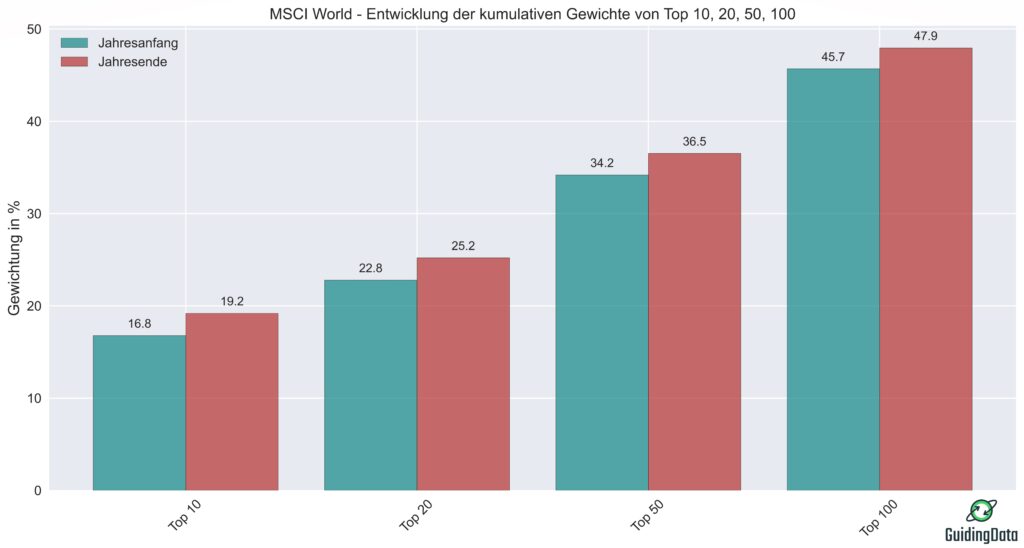

Entwicklung der kumulativen Gewichtung von Top 10, Top 20, Top 50 und Top 100 des MSCI World in 2021

In den letzten Jahren hat die kumulative Gewichtung der Top Positionen im MSCI World immer weiter zugenommen. Die Entwickung für das Jahr 2021 ist in Abbildung 5 dargestellt. Insbesondere die außerordentlich gute Performance von amerikanischen Techunternehmen und der Run auf diese durch die Corona-Pandemie haben dieses Ungleichgewicht weiter verstärkt. Das Jahr 2021 tat diesem Trend keinen Abbruch. Waren zu Beginn des Jahres noch 16,8 % des MSCI World auf die Top 10 vereint, sind es zum Ende des Jahres 19,2 %. Auch die Top 20, 50 und 100 konnten ihre kumulativen Gewichte erhöhen. Die Top 100 ist nur noch ca. 2 Prozentpunkte davon entfernt, die Hälfte an Gewichtung auszumachen.

Die Entwicklung der kumulativen Gewichte für die Top Positionen des MSCI World in den letzten zehn Jahren findet ihr hier.

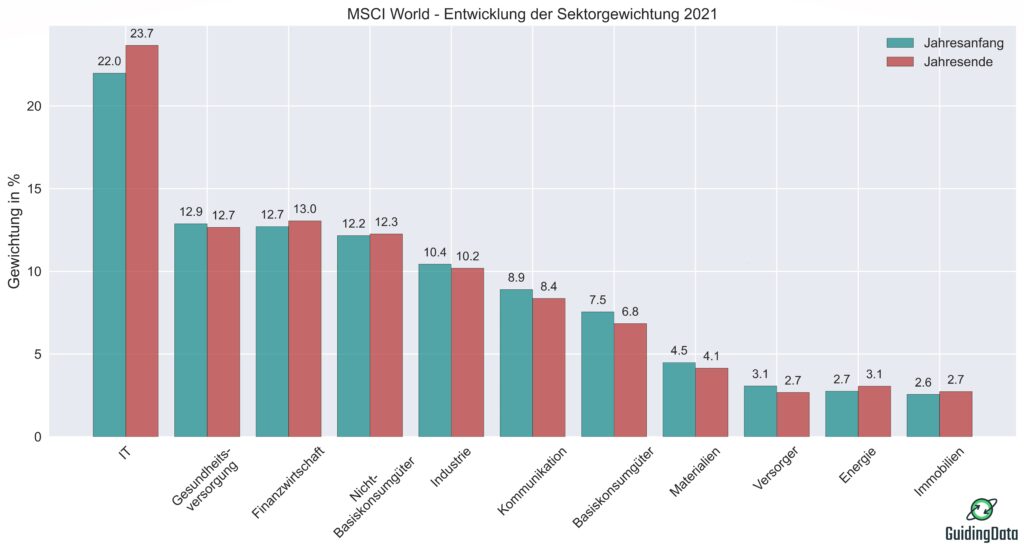

Entwicklung der Sektorgewichtung des MSCI World in 2021

Der Aufstieg der Techunternehmen im letzten Jahrzehnt schlägt sich auch in der Gewichtung des MSCI World nach Sektoren nieder. In Abbildung 6 findet ihr die Entwicklung der Gewichtung aller GICS Sektoren für 2021. Ausgehend von einem hohen Niveau von 22 % konnte der IT-Sektor sein Gewicht dieses Jahr nochmals um 1,7 Prozentpunkte auf 23,7 % steigern. Angetrieben durch die Erholung der Wirtschaft konnte außerdem der Energiesektor einen Zuwachs von 0,4 Prozentpunkten verbuchen. Zu den Verlieren mit größeren Verlusten gehörten die Sektoren der Kommunikation, Basiskonsumgüter, Materialien und Versorger.

Die Entwicklung der Sektorgewichtung des MSCI World für die letzten 10 Jahre findet ihr hier.

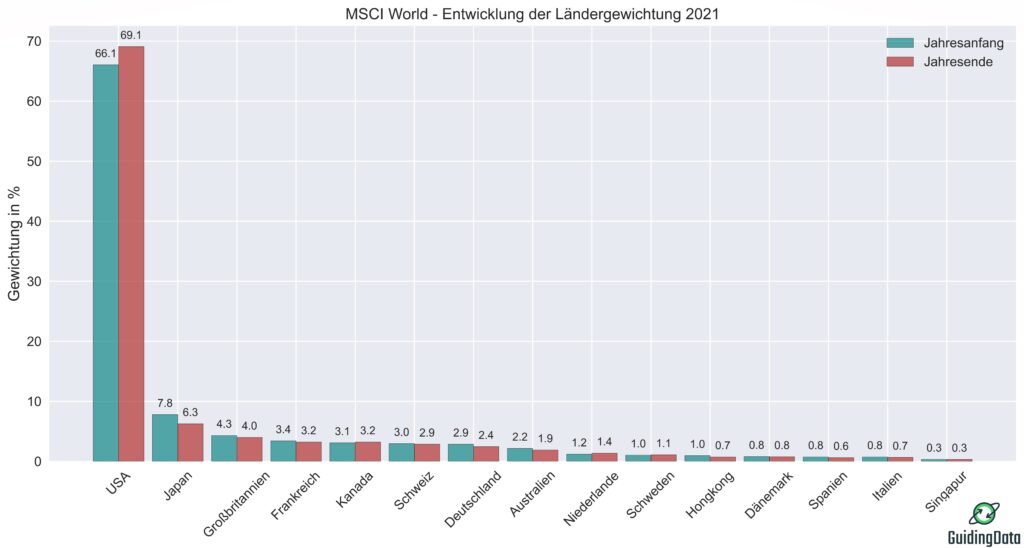

Entwicklung der Ländergewichtung des MSCI World in 2021

In Abbildung 7 ist die Entwicklung der Gewichtung der Top 15 Länder des MSCI World abgebildet. Ein häufig vorgebrachter Kritikpunkt am MSCI World ist der starke Fokus auf Unternehmen aus den USA. Durch die starke Performance von Unternehmen wie Apple, Alphabet, Microsoft und Co. konnten die USA ihre Dominanz im letzten Jahrzehnt immer weiter ausbauen. Auch in 2021 waren sie das einzige Land mit nennenswerten Zuwächsen. Die USA konnten ihr sehr hohes Ausgangsniveau von 66,1 % nochmals um 3 Prozentpunkte steigern.

Trotz starker Verluste liegt Japan mit 6,3 % weiterhin auf dem zweiten Platz. Deutschland konnte seine Position auf Platz 7 zwar verteidigen, musste aber große Verluste von 2,9 % auf 2,4 % hinnehmen und das obwohl der DAX mit 15,7 % Jahresrendite ein außerordentlich gutes Jahr verzeichnete. Dennoch konnte es der deutsche Leitindex mit jetzt 40 Mitgliedern nicht mit den bärenstarken US-Aktien aufnehmen.

Das Säulendiagramm verdeutlich die ausgeprägte Dominanz der USA, in der viele Anleger ein Klumpenrisiko sehen. Tatsächlich gab es in der Historie des MSCI World schon einmal eine vergleichbare Situation, in der Japan den Index dominierte. Warum die Situation heute eine völlig andere ist und wie sich die Ländergewichtung in den letzten zehn Jahren entwickelt hat, findet ihr hier.

Fazit – MSCI World 2021

- Der MSCI World hat im Jahr 2021 einen außerordentlich starken Jahreszuwachs von 20,1 % erreicht.

- Aufgrund steigender Inflationssorgen verzeichnete der Index von Anfang September bis Anfang Oktober einen Maximum Drawdown von 5,6 %.

- Trotz der zunehmenden Unsicherheiten des zweiten Jahres der Pandemie verhielt sich der Index mit einer Volatilität von 11,3 % weniger schwankungsanfällig als in seiner Historie mit einer durchschnittlichen Volatilität von 14,9 %.

- Im Jahr 2021 konnten die meisten amerikanischen Techaktien ihre starke Performance fortsetzen. Dadurch konnte sowohl der IT-Sektor als auch die USA ihre schon hohen Gewichtungen weiter ausbauen.

Wie sich die Schwellenländer im Jahr 2021 geschlagen haben findet ihr hier. In diesem Beitrag haben wir die Performance des MSCI EM untersucht.