Wie sehr beeinflusst der Zeitpunkt des Eintritts in den Ruhestand den Erfolg eines Ruhestandsportfolios?

Die Rendite von Aktien schwankt von Jahr zu Jahr. Diese Schwankungen in der Rendite und die Reihenfolge in der sie erzielt werden, haben einen erheblichen Einfluss auf die Überlebensdauer eines Ruhestandsportfolios. Dieses Risiko bezeichnet man als Renditereihenfolgerisiko oder auf Englisch auch „Sequence of Return Risk“. Es ist der Grund dafür, dass man nicht einfach eine Entnahmerate gleich der erzielten Durchschnittsrendite aus dem Portfolio entnehmen kann, sondern wesentlich geringere Entnahmeraten notwendig sind, um die Wahrscheinlichkeit für eine lange Überlebensdauer des Portfolios zu erhöhen.

In diesem Beitrag werden wir das Risiko der Renditereihenfolge am Beispiel des MSCI World illustrieren. Dafür werden wir die Entnahmephase aus einem MSCI World Portfolio für unterschiedliche Zeiträume und Entnahmeraten simulieren. Dieses Beispiel wird zeigen, welch signifikanten Einfluss der Zeitpunkt des Eintritts in den Ruhestand auf den Erfolg eines Ruhestandsportfolios hat.

Risiko der Renditereihenfolge

Für den Erfolg eines Ruhestandsportfolios, aus dem sukzessive Einkommen durch den Verkauf von Aktien/ETFs erzielt werden soll, ist die spezifische Reihenfolge der erzielten Renditen während dieser Phase von zentraler Bedeutung. Sie entscheidet über Erfolg oder Misserfolg. Aber warum nimmt die Reihenfolge der Rendite eine so zentrale Rolle ein?

Den Sachverhalt kann man sich folgendermaßen erklären. Bei einem Portfolio, dem weder Mittel zu- noch abgeführt werden, ist die Reihenfolge der Renditen egal. Die Entwicklung des Portfoliowerts ergibt sich dann einfach aus der Multiplikation mit den erzielten Renditen und da sich die Multiplikation kommutativ verhält, können die Renditen in ihrer Reihenfolge vertauscht werden. Anders verhält es sich, wenn im Laufe der Zeit Mittel aus dem Portfolio entnommen werden.

Wenn ein Portfolio entspart wird, ist das Vermögen am Anfang am größten und wird mit der Zeit kleiner. Da Renditen immer in Relation zum investierten Vermögen erzielt werden, haben Renditen, die am Anfang erzielt werden, eine größere Auswirkung auf den Endwert als die Renditen, die gegen Ende der Entnahmephase erzielt werden. Aus diesem Grund sind die Renditen während der Entnahmephase nicht vertauschbar.

Während der Ansparphase spielen negative Marktzyklen, wie nach der Dotcom-Blase oder der großen Finanzkrise, keine folgenschwere Rolle. Im Gegenteil: während diesen Zyklen kann der Anleger zu günstigen Marktpreisen investieren. Aber für Anleger, die ihr Portfolio notgedrungen entsparen müssen z.B. weil sie mit den Einkünften ihren Lebensunterhalt bestreiten, können solche Zyklen einen verheerenden Einfluss auf die Überlebensdauer eines Ruhestandsportfolio haben, insbesondere wenn ein negativer Marktzyklus zu Beginn der Entnahmephase einsetzt. Aus diesem Grund werden wir uns in der folgenden Betrachtung mit Zeiträumen beschäftigen, die tiefgreifende Krisen an den Finanzmärkten beinhalten. Dann können schon Verschiebungen der Entnahmephase um ein paar Jahre völlig andere Ergebnisse zur Folge haben.

Renditedaten des MSCI World

Für die Analyse verwenden wir Daten des MSCI World. Er umfasst Aktien von den ca. 1600 nach Marktkapitalisierung größten Unternehmen aus derzeit 23 Industrieländern. Er bildet für viele passive Anleger, die mit Hilfe von Exchange Traded Funds (ETFs) am Aktienmarkt investieren, die Basis ihres Portfolios. Es gibt Daten für die Kursentwicklung des MSCI World seit 1970. Außerdem nutzen wir die sogenannte Total Returns Form des Index, d.h. neben den Kursgewinnen schließt diese Form auch Dividendenzahlungen mit ein.

Nähere Informationen zu den Daten des MSCI World und wo man diese herunterladen kann, findest du hier: https://www.guidingdata.com/finanzdaten.

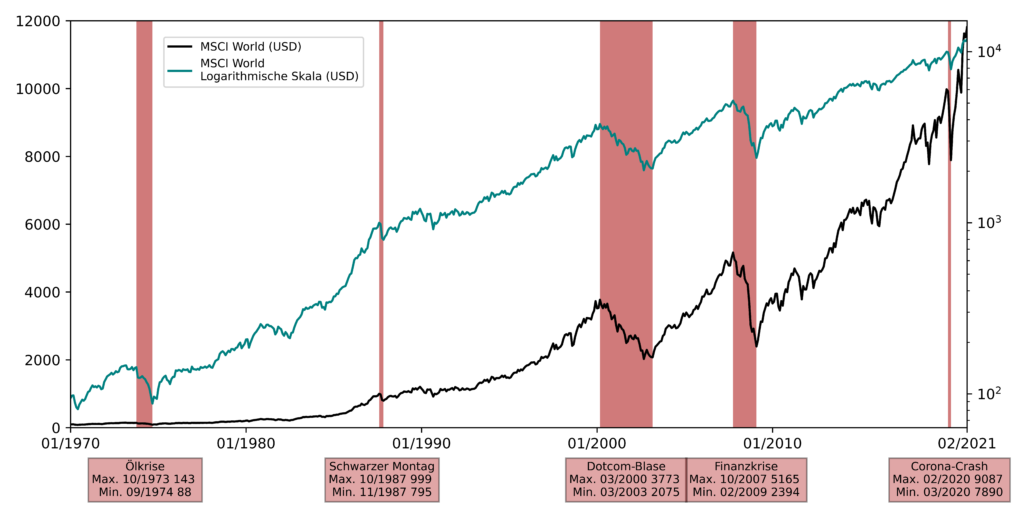

Abbildung 1 zeigt den zeitlichen Verlauf des MSCI World für die letzten 50 Jahren. Dabei wird der Index neben der normalen linearen Darstellung auch auf einer logarithmischen Skala abgebildet. Außerdem sind turbulente Börsenphasen mit hohen Verlusten farblich markiert. Diese Daten bilden die Grundlage für unsere Analyse.

Parameter für die Simulationen

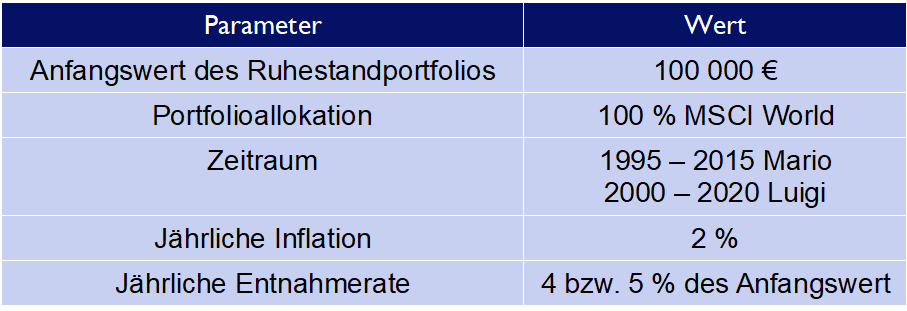

Anhand von zwei hypothetischen Szenarien werden wir nun untersuchen, wie sich das Risiko der Renditenreihenfolge auf zwei identische Ruhestandsportfolios auswirken kann. Wir betrachten zwei Brüder, Mario und Luigi, die für die Aufbesserung ihrer Rente Anteile an einem MSCI World ETFs im Wert von 100 000 € erworben haben. Der Einfachheit halber berücksichtigen wir keine Gebühren und Steuern, die durch den ETF und den Verkauf von ETF Anteilen, anfallen. Außerdem gehen wir davon aus, dass das Portfolio zu 100 % aus den MSCI World ETF Anteilen besteht und keine Investments in Anleihen oder Barreserven vorliegen. Einerseits umgehen wir so in der Simulation die Notwendigkeit des Rebalancings, andererseits zeigt die Trinity-Studie, dass Ruhestandsportfolios mit hoher Aktienquote die beste Überlebenswahrscheinlichkeit während der Entnahmephase aufweisen.

Mario und Luigi wollen beide mit 65 Jahren in Rente gehen und das Ruhestandsportfolio soll für 20 Jahre reichen. Mario ist fünf Jahre älter und geht im Jahr 1995 in den Ruhestand und das zusätzliche Finanzpolster soll somit bis ins Jahr 2015 reichen. Entsprechend geht Luigi erst im Jahr 2000 in Rente und möchte bis ins Jahr 2020 Einkünfte aus seinen Investments beziehen. Die Portfolios beider Brüder erleben damit sowohl die Dotcom-Blase als auch die große Finanzkrise.

Wir werden jährliche Entnahmeraten von 4 % und 5 % des Anfangswert betrachten. Die Entnahmen werden auf monatlicher Basis durch den Verkauf von Anteilen realisiert und die Entnahmebeträge jedes Jahr um eine jährliche Inflation von 2 % angehoben.

Zusammengefasst gelten für die beiden Brüder folgende Parameter:

Ergebnisse der Simulation

Entnahmerate von 4 %

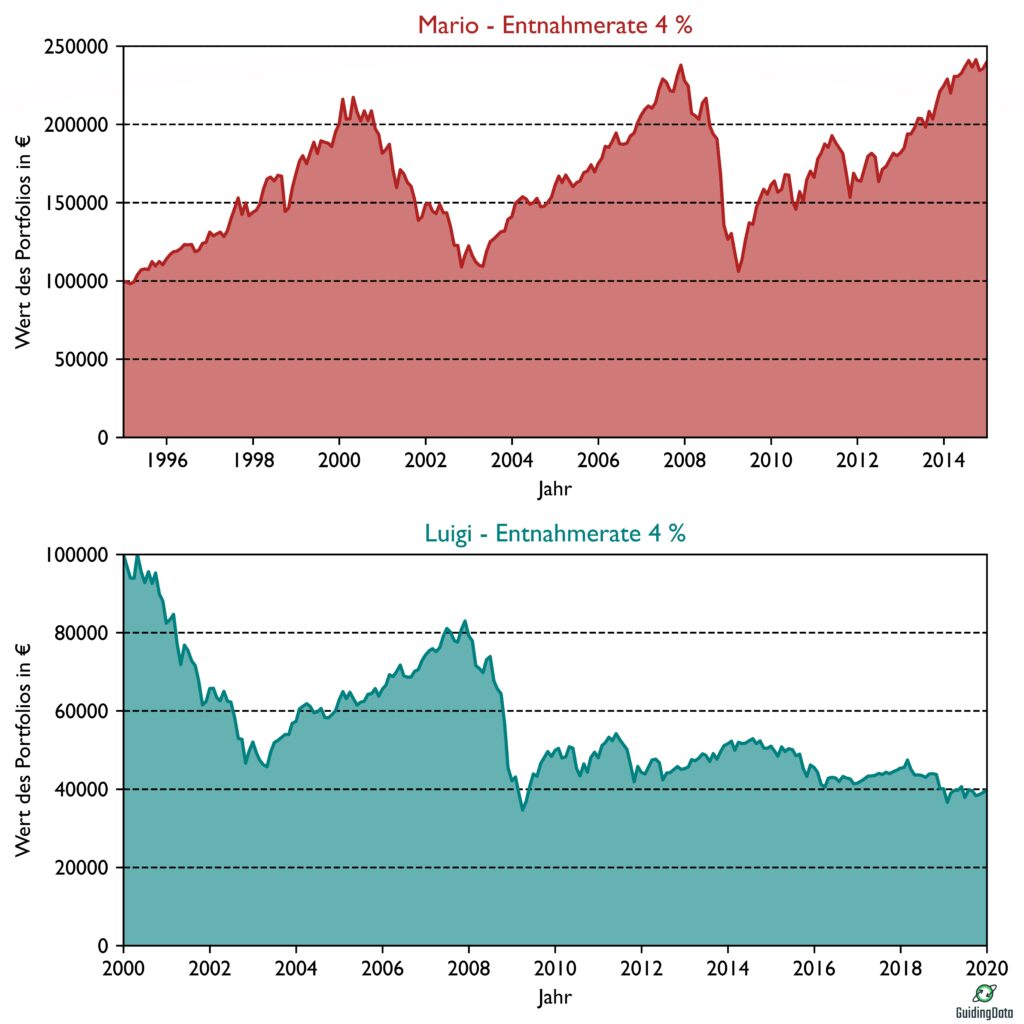

Als erstes betrachten wir eine jährliche Entnahmerate von 4 %, die nach der populären 4-Prozent-Regel eine sehr hohe Wahrscheinlichkeit für das Überdauern des Portfolios verspricht. In Abbildung 2 ist die Entwicklung der Portfolios der beiden Brüder dargestellt.

Neben der monatlichen Kursentwicklung des MSCI World wird die Wertentwicklung durch den monatlichen Verkauf entsprechend der Entnahmerate beeinflusst. Obwohl der Eintritt in die Entnahmephase für beide Brüder nur fünf Jahre auseinander liegt, unterscheidet sich die Wertentwicklung maßgeblich.

Mario kann zu Beginn trotz der Entnahmen eine Verdoppelung seines Portfolios auf über 200 000 € verbuchen, bevor ihn das Platzen der Dotcom-Blase trifft. Aufgrund dieser außerordentlich gefälligen Börsenphase sinkt der Wert des Portfolios auch auf dem Tiefpunkt nach dem Platzen der Dotcom-Blase nicht unter den Anfangswert von 100 000 € und erholt sich im Anschluss wieder auf über 200 000 €. Gegen Ende des Jahres 2007 wird der globale Aktienmarkt dann von der großen Finanzkrise getroffen. Aufgrund der vorangegangen positiven Entwicklung übersteht das Portfolio trotz der Entnahmen aber auch diese Krise. Mit der anschließenden positiven Entwicklung steigt der Portfoliowert wieder und erreicht am Ende der 20 Jahre fast 250 000 €.

Trotz der Entnahmen konnte Mario den Wert seines Portfolios somit mehr als verdoppeln und hätte die Möglichkeit weiterhin Einkommen aus seinem Portfolio zu beziehen und die Entnahmerate signifikant zu steigern oder ein beachtliches Erbe zu hinterlassen.

Für den jüngeren Bruder Luigi sieht die Entwicklung wesentlich schlechter aus. Da er erst fünf Jahre später, im Jahr 2000, am Höhepunkt der Dotcom-Blase in den Ruhestand geht, trifft ihn eine desaströse Marktentwicklung mit einem Maximum-Drawdown von 45 % direkt am Anfang der Entnahmephase. Zusammen mit der Entnahme aus dem Portfolio sinkt der Wert dadurch innerhalb der ersten drei Jahre auf unter 50 000 €. Die anschließende Erholung bringt das Portfolio zurück auf 80 000 €, bevor die Finanzkrise es auf unter 40 000 € katapultiert. Danach dümpelt es vor sich hin und liegt am Ende der 20 Jahre bei 40 000 €.

Sollte Luigi noch länger auf Einkommen aus seinem Portfolio angewiesen sein, ist es fraglich, ob es noch einen längeren Zeitraum übersteht. Durch die Inflation ist die jährliche Entnahme nach 20 Jahren auf fast 6000 € angestiegen. Mit einem verbleibenden Wert von nur 40 000 € entspricht dies einer Entnahmerate von 15 %.

Randbemerkung: Es wird interessant sein wie sich der MSCI World in den nächsten 10 Jahren entwickelt. Dann hätten wir einen Zeitraum von 30 Jahren nach der Dotcom-Blase erreicht, genau die Länge der Zeiträume, die im Rahmen der Trinity-Studie betrachtet wurden. Aus der Trinity-Studie wurde die 4-Prozent-Regel abgeleitet und mit hoher Wahrscheinlichkeit wird der 30 Jahres-Zeitraum ab 2000 im Falle des MSCI World der 4-Prozent-Regel widersprechen (zumindest bei einer Aktienquote von 100 %).

Eine Verschiebung der Entnahmephase von nur fünf Jahren führt somit zu völlig unterschiedlichen Ergebnissen, obwohl beide Zeiträume dieselben turbulenten Börsenphasen umfassen, nur der Zeitpunkt an dem sie eintreten unterscheidet sich. Würde man den Renteneintritt von Luigi nur um ein Jahr nach vorne auf das Jahr 1999 verschieben, würde sich der Endwert seines Portfolios nach 20 Jahren fast verdoppeln (ca. 76 000 €). Ein eindrückliches Bespiel für das Risiko der Renditereihenfolge.

Entnahmerate von 5 %

Im Folgenden gehen wir von einer etwas optimistischeren Entnahmerate von 5 % aus. Laut der Trinity-Studie hätte ein solches Portfolio immerhin noch eine Überlebenswahrscheinlichkeit von 81 % nach einem Entnahmezeitraum von 30 Jahren.

Im Falle von Mario sehen wir im Wesentlichen die gleiche Entwicklung wie bei einer Entnahmerate von 4 %. Der einzige Unterschied ist, dass die Ausschläge nach oben geringer und nach unten größer ausfallen. Dennoch sinkt der Wert des Portfolios nur kurzzeitig nach der Finanzkrise auf unter 100 000 € und nach den 20 Jahren hat sich der Wert trotz der Entnahmen fast verdoppelt.

Die Steigerung der Entnahmerate auf 5 % hat im Fall von Luigi dagegen eine drastische Verschlechterung zur Folge. Nach der Finanzkrise sinkt der Wert auf unter 30 000 € und die weiteren Entnahmen sind zu hoch als dass sich das Portfolio davon erholen könnte. Der Portfoliowert ist nun so gering, dass die Kursgewinne keine entscheidende Rolle mehr spielen und die Entwicklung von den Entnahmen dominiert wird. Ab 2014 sieht man daher eine fast lineare Abnahme, die kurz nach dem Beginn des Jahres 2018 in einem vollständigen Aufbrauchen des Portfolios endet.

Würde man auch in diesem Fall den Beginn des Renteneintritts von Luigi um nur ein Jahr nach vorne auf das Jahr 1999 verschieben, hätte das Portfolio für den gesamten Zeitraum von 20 Jahren gereicht und hätte sogar noch einen Restwert von ca. 30 000 €.

Fazit zum Risiko der Renditereihenfolge beim MSCI World

- Die Renditereihenfolge ist der entscheidende Faktor, der über den Erfolg oder das Fehlschlagen eines Ruhestandsportfolio entscheidet. Schon ein Verschieben des Renteneintritts um nur ein Jahr kann das Endresultat dramatisch verändern.

- Der Börsenzeitraum beginnend mit dem Jahr 2000 beinhaltet mit der Dotcom-Blase und der großen Finanzkrise bereits zwei sehr tiefgreifende Krisen. Das nun angebrochene Jahrzehnt wird zeigen, ob der mit dem Jahr 2000 begonnene 30 Jahres-Zeitraum ein Gegenbeispiel für die aus der Trinity-Studie abgeleitete 4-Prozent-Regel liefert.

Es gibt „Kipppunkte“.

Man beachte, dass im Fall eines 50%-Crashs (des Portfoliowerts) die Entnahmerate zu einem bestimmten Punkt ds doppelte der ursprünglichen beträgt. Damit macht man letztlich einen „neuen“ Pfad auf mit hier 8 bzw. 10% Entnahmerate. Und diese hat langfristig schlechte Erfolgsaussichten, siehe Studie…

M.E. gilt es daher bzgl. dieser Drawdowns des Portfoliowerts aktiv gegenzusteuern, i.a. durch geringere Entnahmen.

Hallo Mannigfalter,

da hast du recht. Je nachdem wie sich das Portfolio entwickelt, kann man durch eine Änderung der Entnahmerate gegensteuern. Wenn man aber zu Beginn seines Ruhestands fest mit einem bestimmten Entnahmebetrag plant, kann einem das Risiko der Renditereihenfolge einen Strich durch die Rechnung machen. Eine weitere Alternative ist eine zwischenzeitlich verminderte Entnahmerate durch alternative Einkommensquellen auszugleichen. Eine Strategie, die von vielen Mitgliedern der FIRE Bewegung als „Last Resort“ vorgeschlagen wird.

Viele Grüße

Stefan

Zwei Gegenmaßnahmen, die vergleichsweise einfach zu setzen sind: 1.) Einen Teil des Portfolios im Hinblick auf maximale Ausschüttungen gestalten, aktuell z.B. durch dividendenstarke Positionen oder (bis vor einigen 8 Jahren) auch durch längerlaufende AA/AAA-Staatsanleihen und 2.) einen 2-3-Jahresbedarf am Geldmarkt anlegen (oder Sparbuch, Tagesgeld etc.), der im Fall eines frühzeitigen Crashs anstelle der Portfolioentnahmen verwendet wird. Wenn die Märkte gut laufen, kann dieser Buffer langsam wieder aufgefüllt werden.

Hallo Tomj,

danke für den Input. Einen größeren Puffer am Geldmarkt anzulegen ist auf jeden Fall eine geeignete Möglichkeit das Risiko der Renditereihenfolge zu vermindern.

Viele Grüße

Stefan

Wer sich für diese ( einzige ) Möglichkeit interessiert sollte bzw könnte sich in der angloamerikanischen Literatur unter Bond-Tent belesen.

M. Kitces und der Blogger BIG ERN sind weitere Anlaufpunkte.

Dividendenaktien sind jedenfalls keine verlässliche Strategie.

Ich bin durch einen Beitrag/Video auf YT mit M. Kitces auf die Frage der Inflation in Zusammenhang mit dem SORR gestossen.

In den MC-Simulation kommen ja wirtschaftliche „Echt-Szenarien“ mit konkreten Inflationsraten zur Anwendung.

Deckt das die reale Rendite (Wertentwicklung minus Inflation) ab?

Wie sähe ggf ein SOI (S. of Inflation) aus, und welche Auswirkung würde man hier erwarten?

Falls Du Dich auch damit schon auseinandergesetzt hast wäre ich für Input dankbar 👍🏻